Блог им. boomin |«АйДи Коллект» расширяет присутствие на рынке публичного долга

- 18 октября 2023, 13:09

- |

19 октября компания выходит с третьим за год биржевым выпуском объемом 900 млн рублей. Но уже в ноябре эмитент планирует занять еще 2,5–2,7 млрд рублей.

Коллекторское агентство ID Collect (входит в финтех-группу IDF Eurasia) 19 октября начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 05 объемом 900 млн рублей. Это уже третий выпуск эмитента за текущий год: с января компания разместила бумаги на 1,4 млрд рублей. Всего же эмитент занял на публичном долговом рынке 2,35 млрд рублей, разместив четыре облигационных выпуска.

На первый год обращения ставка ежемесячного купона по новому выпуску установлена на уровне 16% годовых — на 0,5 п.п. ниже, чем по предыдущему выпуску. Как объяснил Boomin директор по работе с инвесторами IDF Eurasia Антон Храпыкин, снижение ставки купона связано с наличием оферты.

«Мы предоставили эту опцию (оферту. — прим. Boomin) для большего удобства инвесторов. Годовой срок оферты комфортен для компании, поскольку выплаты обязательств по долгу синхронизированы с поступлением денежных потоков от сборов. В среднем валовые сборы по портфелю превышают сумму инвестиций в него на десятый месяц работы», — говорит топ-менеджер.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 16.10.2023

- 16 октября 2023, 12:46

- |

- «Асфальтобетонный завод №1» («АБЗ-1») сегодня начинает размещение трехлетних облигаций серии 001P-05 объемом 2 млрд рублей. Регистрационный номер — 4B02-05-01671-D-001P. Ставки 1-5-го купонов установлены на уровне 16,5% годовых, 6-10-го купонов —16% годовых, 11-15-го купонов — 15%, 16-19-го купонов — 14% годовых, 20-22-го купонов — 13,5%, 23-27-го купонов — 13%, 28-30-го купонов — 12,5%, 31-36-го купонов — 12%. Купоны ежемесячные. Сбор заявок на выпуск прошел 12 октября. По займу предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- «АйДи Коллект» 19 октября начнет размещение трехлетних облигаций серии 05. Ставка 1-12-го купонов установлена на уровне 16% годовых. Купоны ежемесячные. Бумаги предназначены для квалифицированных инвесторов. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

Блог им. boomin |«АйДи Коллект»: итоги размещения четвертого выпуска

- 29 сентября 2023, 15:11

- |

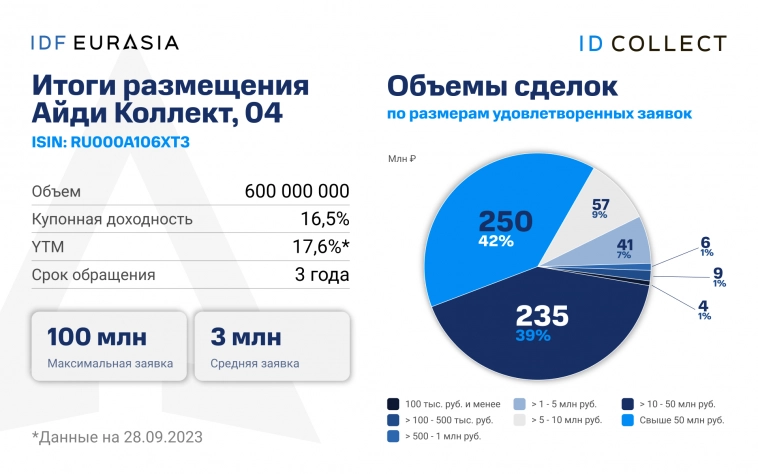

Доля заявок на сумму более 1 млн рублей в общем объеме размещения составила 97%.

Сервис по работе с просроченной задолженностью «АйДи Коллект» (входит в финтех-холдинг IDF Eurasia) разместил по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей за два дня торгов. По сообщению эмитента, 268,9 тыс. облигаций были размещены по цене 1000 рублей за облигацию, еще 331 тыс. 55 ценных бумаг — по цене 1000 рублей 45 коп. за одну бумагу. Максимальная заявка составила 100 млн рублей, минимальная — 1000 рублей, средняя — 3 млн рублей. Доля заявок свыше 1 млн рублей в общем объеме размещения составила 97%.

Напомним, с выпуском компания вышла на биржу 25 сентября. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Доходность к погашению, по данным на 28 сентября, составила 17,6%. Организатором размещения стала ИФК «Солид». В августе 2023 г. «Эксперт РА» повысил рейтинг кредитоспособности эмитента до уровня ruBB+ со стабильным прогнозом.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 28.09.2023

- 28 сентября 2023, 12:29

- |

- «Группа «Продовольствие» сегодня начинает размещение трехлетних облигаций серии 001P-03 объемом 300 млн рублей. Выпуск включен в Третий уровень котировального списка и Сектор ПИР. Регистрационный номер — 4B02-03-00013-L-001P. Ставка купонов установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Кредитный рейтинг эмитента — B+(RU) со стабильным прогнозом от АКРА.

- «Агротек» сегодня начинает размещение облигаций серии БО-03 со сроком обращения три года и семь месяцев (1 365 дней) объемом 150 млн рублей. Выпуск включен в Третий уровень котировального списка и Сектор Роста. Регистрационный номер — 4B02-03-00094-L. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 25.09.2023

- 25 сентября 2023, 10:57

- |

- «АйДи Коллект» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей. Регистрационный номер — 4B02-02-00597-R. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ТК «Нафтатранс плюс» 26 сентября начнет размещение трехлетних облигаций серии БО-05 объемом 250 млн рублей. Ставка 1-18-го купонов установлена на уровне 19% годовых на весь период обращения. Купоны ежемесячные. Сбор предварительных уведомлений инвесторов на облигации прошел 20 сентября. Предусмотрена безотзывная оферта в дату окончания 18-го купонного периода. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 21.09.2023

- 21 сентября 2023, 10:37

- |

- «Бизнес Альянс» сегодня начинает размещение трехлетних облигаций серии 001Р-02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-59083-H-001P. Ставка 1-3-го купонов установлена на уровне 16,5% годовых, 4-го купона — 16% годовых, 5-го купона — 15,5% годовых, 6-го купона — 15% годовых, 7-го купона — 14,5% годовых, 8-го купона — 14% годовых, 9-12 купонов — 13,5% годовых. Купоны ежеквартальные. Техразмещение запланировано на 21 сентября. Организатор — АБ «Россия». Кредитный рейтинг эмитента — ВВ(RU) с позитивным прогнозом от АКРА.

- «АйДи Коллект» 25 сентября начнет размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 12.09.2023

- 12 сентября 2023, 15:40

- |

- «Трейдберри» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии БО-01 объемом 100 млн рублей. Регистрационный номер — 4B02-01-00434-R. Ставка купонов установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента. Организатор — ИК «Диалот».

- Московская биржа зарегистрировала выпуск трехлетних облигаций «АйДи Коллект» серии 04 объемом 600 млн рублей. Регистрационный номер — 4B02-02-00597-R. Бумаги включены в Третий уровень котировального списка. Выпуск предназначен для квалифицированных инвесторов. Предусмотрены ежемесячные купоны, а также возможность досрочного погашения облигаций по усмотрению эмитента. Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций АПРИ «Флай Плэнинг» серии БО-002Р-03. Регистрационный номер — 4B02-03-12464-K-002P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 02.09.2023

- 04 сентября 2023, 12:41

- |

- «Дарс-девелопмент» сегодня с 11:00 до 16:00 по московскому времени проведет сбор заявок на выпуск двухлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки купона — 15,5–16% годовых. Купоны ежеквартальные. Андеррайтером выступит «Компания Брокеркредитсервис». Организаторы — Газпромбанк и БКС КИБ. Техразмещение запланировано на 7 сентября. Кредитный рейтинг эмитента — ruBBB- со стабильным прогнозом от «Эксперта РА».

- «Проект 111» 7 сентября начнет размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Ставка купонов установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрено досрочное погашение бумаг по усмотрению эмитента. Кредитный рейтинг эмитента — ruBBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск четырехлетних облигаций <a href=«boomin.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 22.08.2023

- 22 августа 2023, 15:48

- |

- «АйДи Коллект» планирует разместить выпуск трехлетних облигаций серии 04 объемом 600 млн рублей. По выпуску предусмотрены ежемесячные купоны, а также возможность досрочного погашения облигаций по усмотрению эмитента. Бумаги предназначены для квалифицированных инвесторов.

- «Роделен» зарегистрировал выпуск пятилетних облигаций серии 002P-01 объемом до 500 млн рублей. Присвоенный регистрационный номер выпуска — 4B02-01-19014-J-002P от 21 августа 2023 г. Московская биржа включила бумаги в Третий уровень котировального списка. Совет директоров компании утвердил ориентир ставки купона — не больше 18% годовых. Эмитент перенес плановую дату размещения с 24 на 29 августа. Ранее сообщалось, что ориентир ставки купона — 14,5–14,75% годовых, купоны ежемесячные. По выпуску будет предусмотрена амортизация начиная с января 2026 г., а также оферта в декабре 2025 г. Организатор — ИК «Иволга Капитал».

( Читать дальше )

Блог им. boomin |«АйДи Коллект» с переподпиской разместил третий выпуск облигаций

- 24 мая 2023, 07:15

- |

Весь объем на общую сумму 800 млн рублей был выкуплен квалифицированными инвесторами за 13 торговых дней. Бумаги доступны на вторичных торгах по ISIN-коду: RU000A1065M8.

ООО «АйДи Коллект» (входит в финтех-холдинг IDF Eurasia) 17 мая завершило размещение по закрытой подписке трехлетних облигаций серии 03 объемом 800 млн рублей. Выпуск был реализован среди квалифицированных инвесторов. Всего было подано 1 123 заявок. Максимальный объем одной заявки — 58,99 млн рублей, минимальный — 1000 рублей. Средняя заявка составила 712 тыс. рублей, а самая популярная — 1000 рублей.

«Размещение выпуска серии 03 оказалось более чем успешным и превзошло наши ожидания с учетом продолжительных майских праздников. В последний день размещения была переподписка, спрос на бумаги превысил предложение. То, с какой скоростью мы смогли закрыть размещение, свидетельствует о том, что ставка купона по бумагам абсолютно сбалансирована», — подчеркнул генеральный директор ID Collect Александр Васильев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс